近期,慧博云通科技股份有限公司(下称“慧博云通”)提交了招股说明书,拟创业板上市,公开发行不超过4000万股,占发行后总股本的比例不低于10%。

IPO日报发现,慧博云通的上市之路较为坎坷,此前曾被上市公司发起收购,但却以失败告终。收购终止后,公司独立发起IPO。

收购被终止

据了解,慧博云通成立于2009年,由汤伟、周秋平出资设立。

截至招股说明书签署日,申晖控股持有慧博云通23.75%的股权,为其控股股东;余浩通过直接和间接的方式控制慧博云通43.67%的股份,为其的实际控制人。

需要指出的是,在慧博云通的发展历程中,慧博云通差点被上市公司金鸿顺收购。

2020年7月7日,金鸿顺发布了重大资产重组停牌公告。公告显示,上市公司拟通过发行股份及支付现金等方式收购申晖控股等相关股东持有的慧博云通100%股权。

然而仅过了两个星期,2020年7月21日,金鸿顺就宣布终止收购。公司表示,鉴于交易各方就本次重组的发行股份及现金支付安排、募集配套资金方案等核心条款的交易细节未能达成一致意见,为维护金鸿顺全体股东及公司利益,经与交易对方友好协商后,金鸿顺决定终止本次重大资产重组。

短短两周内,金鸿顺收购慧博云通的事宜被按下了“终止键”,慧博云通的上市计划也随之暂停。

2021年6月,慧博云通提交了申报稿,欲创业板上市,正式开启了独立上市之旅。

拥有多家知名客户

据了解,慧博云通是一家致力于为客户提供专业的信息技术外包(ITO)服务的公司,主营业务包括软件技术外包服务和移动智能终端测试服务两大板块。

招股说明书显示,2018年-2020年(下称“报告期”),慧博云通分别实现营业收入30966.61万元、54030.64万元、68758.5万元,呈现持续上升的趋势。

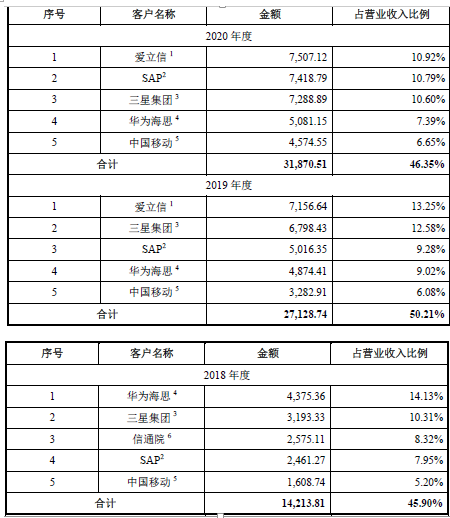

报告期内,慧博云通向其前五大客户产生的销售收入分别为14213.81万元、27128.74万元、31870.51万元,分别占当期营业收入的45.9%、50.21%、46.35%。

数据来源:招股说明书

可以看出,慧博云通每年至少有4成的收入是来自前五大客户。需要指出的还,公司的前五大客户包含华为海思、三星集团、中国移动、爱立信等众多知名公司。

与此同时,慧博云通还在招股说明书中指出,诺基亚、OPPO、野村证券、阿里巴巴、腾讯、字节跳动、网易、小米、吉利、太平洋保险、强生等也都皆是慧博云通的客户。

虽然慧博云通与多家知名企业合作,但其每年的利润却至少有3成是来自税收优惠。

招股说明书显示,报告期内,慧博云通的净利润分别为1765.19万元、3735.84万元、6622.46万元。同时,慧博云通的税收优惠合计金额分别为1072.57万元、2017.67万元、2655.36万元,分别占当期利润总额的49.73%、56.02%、37.38%。

对此,慧博云通表示,如国家调整增值税免税/零税率收入优惠、研发费用加计扣除比例,或国家有关高新技术企业所得税优惠政策发生变化或公司不再符合高新技术企业认定标准,将增加公司的税负并对公司盈利构成不利影响。

除了上述情况之外,IPO日报还发现,虽然慧博云通的业绩持续增长,但其每年至少有4000万元的坏账准备。

招股说明书显示,截至2018年末、2019年、2020年末,慧博云通应收账款的账面价值分别为8981.77万元、13307.11万元、15117.78万元,分别占总资产比例分别为31.55%、29.72%和24.56%。同时,其计提的坏账准备余额分别为4320.93万元、4350.65万元、4423.91万元,占当期应收账款余额的比例分别为32.48%、24.64%和22.64%

对此,慧博云通表示,尽管公司客户多为相关领域的大型企业,同时公司也已经制定并采取相关制度措施以保证应收账款如期回收,但未来随着公司经营规模的扩大,应收账款余额可能进一步增加。若客户的经营情况发生不利变化,或其他原因导致应收账款不能及时回收,将引发应收账款坏账风险。

2022-03-17 15:28 APP专享

股票简称最新价涨跌幅

以下为热门股票

省广集团10.983.26%

热股榜更多

沪A深A沪B深B

1小时内最热 • 24小时内最热

1省广集团↑3.26%

1省广集团↑3.26%

1省广集团↑3.26%

1省广集团↑3.26%